Chester Arthur Phillips

Bank Credit

Das Werk "Bank Credit"[1] A Study of the Principles and Factors Underlying Advances Made by Banks To Borrowers" wurde von Chester Arthur Phillips 1920 veröffentlicht.

Auf ihn und sein Werk "Bank Credit" wird die als multiple Giralgeldschöpfung in der Wirtschaftstheorie bekannte Ausweitung der Kreditvergabe zurückgeführt. Teilweise ist auch der Begriff "Pillipsmultiplikator" anzutreffen, welcher die auf ihn zurückzuführende Berechnungsmethode eindeutig identifiziert.

Vielfach wird heute die Meinung vertreten, dass die Theorie der multiplen Geldschöpfung nach Phillips irreführend sei. Bernd Senf beschreibt die, auf dieser Theorie basierende Erklärung des Geldschöpfungsmultiplikators in seinem Buch, Der Nebel um das Geld als falsch.[2] Die Bundesbank hat in Ihrer Schrift "Geld und Geldpolitik - Schülerbuch für die Sekundarstufe II" [3] die Theorie der multiplen Giralgeldschöpfung mittlerweile komplett herausgenommen.

Um eine Klärung, welche Argumente nun richtig oder falsch sind, herbeizuführen, ist ein Blick in das Buch "Bank Credit"[4] von Phillips hilfreich.

Nachfolgend deshalb Ausschnitte, Anmerkungen und eine Zusammenfassung seiner wesentlichen Aussagen zur Kreditschöpfung.

Hinweis!

Um Aussagen Phillips von anderem Text zu unterscheiden wurden diese mit einem vertikalen, grauen Strich am Zeilenanfang gekennzeichnet.

Wörtliche oder sinngemäße Aussagen Scheytts.

Wichtige Passagen werden zusätzlich in einem blauen Kasten dargestellt.

Teil I, Quantitative Aspekte des Bankkredits

Anmerkung: Bei der Kreditbereitstellung geht Phillips von der angelsächsischen Buchungsmethode aus. Wird ein Kredit gewährt, wird auch gleich die Kreditsumme in der Bilanzbuchhaltung erfasst. Ein Kredit über 1000 Geldeinheiten führt sofort zu einem Guthaben von 1000 Geldeinheiten wie auch zu einer Schuld von 1000 Geldeinheiten. Überziehungskreditrahmen sind hiervon ausgenommen. Die kontinentale Buchungsmethode dagegen setzt jedoch erst einen Abruf der vereinbarten Kreditsumme voraus, bevor es zu Guthaben und Schulden kommt.

"Das Hauptanliegen des vorliegenden Kapitels liegt darin, eine scharfe Trennlinie zwischen der Kreditvergabe einer einzelnen Bank und der Kreditvergabe des Bankenverbundes zu ziehen." [Seite 32]

"In diesem Kapitel ist durchgehend der Begriff Bargeld in einem weiten Sinne, gleichbedeutend mit Reserve zu verstehen und dabei wird keine Unterscheidung zwischen Schecks, Wechseln usw., welche in Bargeld getauscht werden können und dem Bargeld selbst, gemacht."

"Es macht keinen wesentlichen Unterschied für die Bank, [Seite 33] wodurch zusätzliche Einlagen entstehen, ob auf Grundlage von gesetzlichem Geld oder durch verschiedene Kreditformen, Banknoten, Schecks, Wechsel, welche leicht in gesetzliches Geld umgetauscht werden können. Es wird schon lange beobachtet, dass die Banken in einem bestimmten Kreditbereich, z.B. in den USA, in der Lage sind, Kredite zu vermehren, d. h. Kredite in mehrfacher Höhe zu ihren Reserven auszugeben und es wurde die Schlussfolgerung gezogen, dass das, was für die Summe der Banken gilt, auch für die Einzelbank gilt und diese Schlussfolgerung wurde durch die beobachtete Tatsache gestützt, das in der Bilanz bei jeder gezeigten einzelne Bank der Anteil an Krediten die mehrfache Summe der Reserve beträgt. Aus der Beobachtung, dass bei einer einzelnen Bank wie auch bei allen Banken gemeinsam, gewöhnlich die Höhe der Darlehen ein Vielfaches der Reserve beträgt, schließen die Theoretiker, das eine Erhöhung der Reserve einer Einzelbank diese in die Lage versetzt, ein Vielfaches an Darlehen zu vergeben."

"Gemäß der alten Theorie kann eine Bank, welche $100.000 Bargeld besitzt, und ein Darlehn von $1.000.000 vergeben hat, durch den Erhalt von weiteren $100.000 in die Lage versetzt werden, weitere Darlehn in Höhe von $1.000.000 hinzuzufügen. Diese Argumentation lässt jedoch bestimmte Folgen der Darlehnserhöhung außer Acht, auf welche später in diesem Kapitel noch verwiesen wird. Wir können als These, welche noch zu belegen ist, jetzt festhalten, dass der Erwerb von zusätzlichen [Seite 34] primären Einlagen eine Einzelbank in die Lage versetzt, ihr Darlehn nur ein wenig über den Betrag dieser Einlage auszudehnen."

"Aber wie kann eine bestimmte Menge Bargeld die Grundlage für vielfältige Darlehn und Einlagen in einem Bankensystem werden, wenn die gleiche Einlagemenge bei einer Einzelbank kaum oder nur sehr wenig vermehrt werden kann. Das ist das Rätsel des Bankensystems und dieses Kapitel ist hauptsächlich dessen Lösung gewidmet. Eine Erklärung und kritische Darstellung dieser althergebrachten Theorie, konsequent überliefert seit den Tagen von Alexander Hamilton bis in die Gegenwart, wird als aussichtsreicher Ausgangspunkt dienen."

"Horace White, Macleod folgend, hat im Wesentlichen die gleiche Erklärung in den verschiedenen Ausgaben von „Money and Banking“, welche weitgehend als Texte an unseren Hochschulen und Universitäten benutzt werden. Die folgenden Passagen aus diesem Werk sind typisch für das traditionelle Vorgehen."

"Ein Mann besitzt $10.000 und gründet damit eine Bank. Sein Nachbar deponiert 50.000 $ bei ihm. Die Banken wissen aus Erfahrung, dass Kunden etwa soviel Geld einzahlen wie andere Kunden abheben, so dass die $60.000 immer vorhanden sind. Wenn seine eigenen 10.000 $ zusammen [Seite 35] mit seinem guten Ruf in der Öffentlichkeit als Garantie für eine Einlage von 50.000 genügen, dann reichen die jetzt vorhandenen $60.000 für eine weit größere Summe."

Mit dem Kauf von Schuldscheinen und Wechseln, welche erst in der Zukunft fällig werden, erhöht sie die Einlagen und Darlehen um 200.000 $. Die Einlagen werden jedoch noch um die Diskontierung reduziert, da diese als Gewinn der Bank verbucht werden, im Beispiel um 3.000 $. Die Bank verdankt den Einlegern und sich selbst $260.000 und besitzt Vermögenswerte, die diesem Wert entsprechen, hat aber nur $60.000 Bargeld in der Kasse. Daraus folgt, dass die Bank etwas hergestellt hat, was als Tauschmittel dient und zwar im Betrag von $197.000. Das ist der Kredit. In der Regel können mit diesem Waren so einfach gekauft werden wie mit Geld, da Schecks aus Sichteinlagen im Handel von allen Teilnehmern akzeptiert werden.

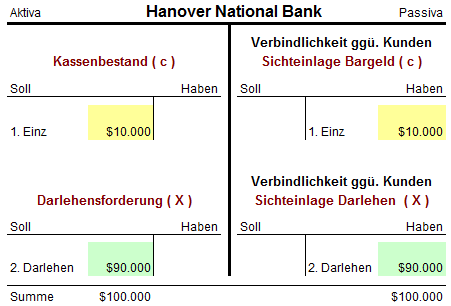

An einem Beispiel wird nun von Phillips das Ergebnis einer Darlehenserhöhung mit dem Verlust von Bargeld gezeigt.

"Nehmen wir an, die Hanover National Bank of New York erwirbt eine Einlage in Höhe von $1.000.000 in Gold und verleiht $10.000.000 ihren Kunden, ein Betrag resultierend aus einem ungefähren Verhältnis von 1 zu 10 zwischen Reserve und Einlage in unserem heutigen Bankensystem. (Das Verhältnis von Bargeld zur Einlage von eins zu vier, wie von White behauptet und fast wörtlich aus Macleods Werk von vor einem halben Jahrhundert übernommen, stellt vermutlich das Verhältnis zu jener Zeit dar.) Die Darlehensnehmer der Hanover National Bank würden nur wenig oder [Seite 38] gar kein Bargeld abheben, aber sicherlich Schecks aus dem hinterlegten Gegenwert ihrer Darlehn bei der Bank ziehen. Die Schecks würden an andere Gläubiger weitergereicht. Nur ein kleiner Teil dieser Schecks würde bei der Hanover National Bank für einen Kredit eingereicht, ohne einen Barabfluß mit sich zu ziehen. Der Größte Teil der Schecks würden von den Gläubigern der 10.000.000 $ als Gegenwert des Darlehens über das New York clearing house gezogen, manche weitgereist vom ursprünglichen Einlageort. Vielleicht werden nur $100.000 der Schecks bei der Hanover National Bank eingereicht. Den Rest des vielfältigen Darlehens, basierend auf der Goldeinlage und vermutlich außer einem kleinen Anteil von nicht mehr als 20 %, welcher nicht von den Darlehensnehmern mit Schecks gezogen wurde, würde den Teil darstellen, welchen die Bank über die Verrechnungsstelle verlieren würde, ein Betrag, der über das Bankensystem verteilt würde. Es ist klar, dass eine Bank, welche versucht weit über den Zuwachs an Reserven Darlehn zu vergeben, dies auf eigenes Risiko tut."

An dieser Stelle ist eine nähere Betrachtung erforderlich. Der beschriebene Sachverhalt verneint eine Rückwirkung von Darlehenserhöhungen anderer Banken oder schließt diese aus. Die geschilderte Situation tritt nur ein, wenn die Hanover National Bank of New York als einzige Bank des Bankensystems einen solches Darlehen gewährt. Es erscheint unlogisch, wenn einerseits Bargeldabflüsse an andere Banken in einem Bankensystem vorausgesetzt werden, gleichzeitige Darlehenserhöhungen anderer Banken jedoch nicht stattfinden. Die Praxis sieht anders aus. Einen solchermaßen konstruierten, praxisfernen Fall zur Grundlage einer Theorie heranzuziehen ist unseriös und nicht tragfähig.

Die Darlehens- und Einlagenerhöhung im Bankensystem wird von Phillips so beschrieben:

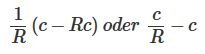

"Es wäre in jedem Fall klar, dass bei nur einer Bank, in welche alle anderen Banken integriert und das Darlehns- und Einlagengeschäft des ganzen Landes konzentriert wäre, ein Reserve- Einlagen Verhältnis von R beibehalten wird, dass die Nettoeinlagen einer vorgegebenen Bargeldhöhe oder Reserve c, die Institution in die Lage versetzen würde, zusätzlich zu ihrem normalen Betrag folgende Darlehn zu vergeben

Das ist richtig, da die Einzahlung von Bargeld c selbst auch eine Reserve in Höhe von Rc erfordert, und somit c - Rc als Reserve für die Bildung zusätzlichen Darlehens übrigbleibt. Die zusammengefasste Bank, d. h. das Bankensystem tendiert dazu, kein Bargeld in Folge der Darlehenserhöhung zu verlieren, da sämtliche von Darlehensnehmern gezogene Schecks zu Gunsten von Besitzern der Sichteinlagen der Bank gehen, welche diese Schecks selbst als Einlage verbuchen würde . Unter den genannten Bedingungen würde sich die gesamte Einlagenerhöhung für das Bankensystem zu c*1/R oder c/R ergeben."

Diese Aussage ist irreführend. Wenn das Verhältnis R von Bargeld zu Einlagen 1 zu 10 beträgt, kann es nicht auch gleichzeitig 1 zu 11 betragen. Wenn eine Einlagenerhöhung um den Faktor 10 geschieht und noch die Bareinlage von 1 dazu gezählt wird, ergibt sich ein Verhältnis von 1:11. Dies widerspricht der Definition von R als dem Verhältnis von Reserve zu Einlagen.

Falls die Erhöhung der Einlagen entweder größer oder kleiner als c/R ist, liegt offensichtlich eine Abweichung vom bisherigen Bargeld-Einlagenverhältnis des Bankensystems vor. Wenn das Verhältnis von Bargeld zu Einlagen durch R ausgedrückt wird und neues Bargeld oder Reserve durch c, die Erhöhung der Einlagen auf der Grundlage von zusätzlichem Bargeld als D, die Erhöhung der Darlehen auf der gleichen Grundlage als X, dann gelten folgende Gleichungen:

Der vorgenannte Sachverhalt ist kompliziert dargestellt und erschließt sich einfacher, wenn man konkrete Zahlen verwendet.

- c = Bareinzahlung = $10.000

- R = Verhältnis Barreserve zu Einlagen = 1 zu 10

- X = Erhöhung der Darlehen aufgrund des zusätzlichen Bargeldes c

- D = maximale Einlagenerhöhung auf Grundlage von c, bestehend aus Sichteinlage Bargeld und Sichteinlage Darlehen.

Die obengenannten Formeln mit diesen Zahlen gefüllt:

und damit kann aufgrund der Bareinzahlung von 10.000 $ zusätzlich ein

gewährt werden.

Einzelnachweise

- ↑ Chester Arthur Phillips: Bank Credit: A Study of the Principles and Factors Underlying Advances Made by Banks To Borrowers. The Macmillian Company, New York 1931.

- ↑ Bernd Senf: Der Nebel um das Geld. 10 Auflage. Verlag für Sozialökonomie, Gauke GmbH, Kiel 2009, ISBN 978-3-87998-456-5. Seite 158 - 166

- ↑ Geld und Geldpolitik Schülerbuch der Bundesbank

- ↑ Bank Credit: A Study of the Principles and Factors Underlying Advances Made by Banks To Borrowers vom Ludwig von Mises Institute